不動産投資に当たっては、個人投資家が行う場合であっても機関投資家の場合であっても、自己資金だけではなく金融機関からの借入金もあわせて使うことが一般的です。

よく耳にするオーバーローン、フルローンについて初心者向けに詳細を解説してみたいと思います。

実際にオーバーローン、フルローンを受けてみたい方はこちらの記事を参考にしてみてください。

→【不動産投資】フルローン/オーバーローンを実際に受けるためには?

ここでは、借入金を併用する効果、物件価格に占める借入金額の割合による呼び方の違いなどについて注意して見ていただければと思います。

[ad#co-1]不動産投資において借入金を併用する効果

不動産投資に当たって何よりもまず必要なことは、物件を購入することですが、不動産の価格は一般的に他の財産より高額になります。

そのため、預金などの自己資金だけで物件を購入しようとすると、物件購入資金をためるだけで何年もかかってしまうことになります。

物件購入資金を金融機関からの借入金もあわせて利用して準備することで、短期間のうちに物件購入資金を用意できます。

直感的にお分かりいただくため、少々極端な例ですが、自己資金1,000万円で、9,000万円の借入金を併用し、合計1億円で不動産投資をすることを考えてみましょう。

この場合、1,000万円の自己資金の10倍の価格の物件を購入したことになります。

つまり、少ない自己資金を元手に借入金を併用することで、大きな金額を動かして物件を購入したということです。

これを、いわゆる「テコの原理」に見立て、「レバレッジを効かせる」というような言い方をします。

レバレッジを効かせるということは、一言で言えば「借金をする」ということですから、不動産投資手法を知らない人は、とても怖いことと思うことが多いでしょう。

しかし、借金をしても、不動産投資に関しては物件購入後に「賃料収入」という収益が入ってきますから、「賃料収入>ローン返済額」の状態を作り続けられる見通しがある限り、あまり怖いことではないのです(もちろんリスクはありますが)。

この点で、「投資」と「消費」をはっきり分けて考える必要があります。

「投資」とは、将来の収益を獲得するために今使うお金のことです。

「消費」とは、使ったお金が収益を生みださないお金の使い方、つまり単なるグルメやギャンブル、ブランド物を買いあさることなどを言います。

不動産投資において「レバレッジを効かせる」ことは、「将来得られる収益をより大きくする」ために行うことですから、この点でいわゆる消費者金融などでの借金とは全く性格が違うことを理解してください。

フルローンとオーバーローンの違いとは?

不動産投資における借入金に関して、フルローンやオーバーローンという言葉があります。

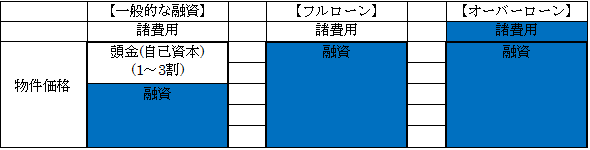

一般的には物件購入代金の2割~6割(これは購入者の目的や好みによりかなりのばらつきがありますが)を自己資金で賄い、残額を借入金で賄うということが多いのですが、これとは異なる借入金割合のことです。それぞれ解説します。

フルローン

フルローンとは、物件の購入価格の全額分、金融機関から融資を受けることを言います。

1億円の物件を買う際に、1億円の借入金を受けることを言います。

なお、物件代金以外にかかる物件購入費用、例えば仲介手数料、登記名義の変更にかかる登録免許税、印紙税、不動産取得税などはローンの対象にならない場合が多いですので、この物件購入費用は自己資金で用意しなければなりません。

オーバーローン

オーバーローンとは、物件購入代金を超える金額の融資を金融機関から受けることを言います。

1億円の物件を買う際に、例えば1億1,000万円の融資を受けたら、これがオーバーローンです。

この場合はフルローンの場合と異なり、物件購入費用まで融資で賄うこともできる場合があるでしょうし、場合によっては物件代金と物件購入費用の合計額を超える融資が通る場合もあります。

下の図で、青で示した部分がそれぞれの融資を受ける範囲、太枠が物件代金です。

不動産投資でなぜこのような多額の借入金が可能になるかというと、「購入対象(=投資対象)の物件に抵当権をつけることができるから」です。

ご自身や家族が住むために住宅を買う場合でも、住宅ローンの際に自宅に抵当権がついた状態でローンを組んでいるはずです。

ローン返済中の方はご自宅の土地建物の登記簿謄本を取って、乙区を見れば抵当権の登記がなされていることが多いはずです。

このようにすることで、年収の何倍もの代金で、通常は現金一括買いができないはずの住宅を購入することができているのです。

同じように、不動産投資の際も、金融機関を権利者とする抵当権を購入する物件に付けることで多額の借入をすることができます。

もちろんオーバーローンやフルローンを受けられる可能性を高めるためには、金融機関から「借入金の返済ができる人だ」と判定されるよう、年収や社会的地位などといったいわゆる「属性」を高める必要もあります。

[ad#co-1]

フルローンやオーバーローンについて注意したい点

フルローンやオーバーローンを受けられれば、自己資金を使わずに物件購入ができるため、手元に残った自己資金を頭金にして更なる借り入れをして、別の投資物件を購入する、といったこともできるようになりますが、注意しなければならない点があります。

いくら購入した物件から賃料収入が入ってくるからといって、借入金は返済しなければなりません。

家賃収入>ローン返済額の状態、より正確に言えば賃料収入から物件運営に必要な諸費用(修繕費・管理費・固定資産税など)を引いた、ローン返済額控除前の純収入>ローン返済額の状態が続く限り問題はありませんが、ローン返済額>純収入の状態になれば赤字になってしまいます。

そのため、返済比率という概念は絶対に知っておいてください。

で表される比率で、家賃収入額に対するローン返済額の割合を示します。

当然ながら、この比率が低ければ低いほどローン返済が滞りにくく安全性が高いことになり、高ければ高いほどローン返済が滞りやすく、リスクが高いことになります。

この返済比率がどの程度かは、投資家の方々それぞれの考える投資方針や、許容可能と判断する度合いによって違いがありますので一概には言えません。

ただ、将来空室が発生して中々次の入居者が決まらないなどといったリスクもありますので、一般的には50%以下であれば概ね安全であろうと言われています。

参考までに、一般的な物件運営において、ローン返済額以外の修繕費・維持管理費・固定資産税などの物件運営に必要な費用の年額は、満室想定の賃料収入の概ね25%~45%程度(地域や物件の築年数によっても変わりますが)の場合が多いですから、返済比率が50%以下になるようにしておけば、最悪でも不動産所得税や法人税控除前の純収益が、満室想定家賃の5%~10%程度は確保できると言えるでしょう。

これらを踏まえて、実際にフルローン、オーバーローンを組んでみたい方はこちらの記事を参考にしてみてください。

→【不動産投資】フルローン/オーバーローンを実際に受けるためには?

【不動産投資】2019年最新版!フルローン/オーバーローンとの違いまとめ

- 不動産投資においては借入金を併用してレバレッジを効かせることで、自己資金の何倍もの資産の購入が可能になる

- 不動産投資は「将来収益を手にするため」に使うお金であるから、「家賃収入>ローン返済額」の見通しが立っていれば借入金を利用することは怖くはない

- フルローンは物件代金の全額を借入金で賄うこと、オーバーローンは物件代金以上の金額を借り入れることを言う

- いずれにせよ「返済の必要な借入金」であることには変わりないので、返済比率には注意が必要

- ただし物件を購入し続けるためには、手元の現金を厚くすることが非常に重要で、フルローン、オーバーローンの活用は必須。これらについて深く理解しリスクをコントロールしながら実践することが非常に重要